Baufinanzierung ohne Eigenkapital – geht das?

Kein Eigenkapital? Mit 100- oder 110-Prozent-Finanzierungen kannst du Kaufpreis und Nebenkosten abdecken. Erfahrene Berater unterstützen dich, auch bei höheren Zinsen, dein Eigenheim zu finanzieren.Aktualisiert am 19. Mai 2025

Doch die Finanzierung einer Immobilie funktioniert auch ohne Eigenkapital – die sogenannte Vollfinanzierung. Hypofriend erklärt dir, welche Voraussetzungen dafür gelten und was du wissen musst.

Voraussetzungen einer Vollfinanzierung

Lange galt, wer keine Rücklagen geschaffen hat, bekommt auch keine Finanzierung von der Bank. Dies hat sich geändert, sodass es Darlehensnehmern mittlerweile unter bestimmten Voraussetzungen doch möglich ist, ohne Eigenkapital zu finanzieren.

Eine Bank lässt sich darauf ein,

wenn der Kunde über eine einwandfreie Bonität verfügt,

und darüber hinaus eine solide Finanzsituation, also ein hohes und gesichertes Einkommen aufweist.

Die Bank unterscheidet zwischen zwei verschiedenen Arten der Vollfinanzierung:

Bei der 100 % Finanzierungwird der vollständige Kaufpreis durch die Bank finanziert. Alle anfallenden Nebenkosten, wie Grunderwerbssteuer und Notarkosten, werden von dem Darlehensnehmer selbst getragen. Für die Nebenkosten fallen maximal 15 Prozent des Kaufpreises an, die dann doch aus dem Eigenkapital oder einem privaten Familienkredit bezahlt werden müssen.

Bei einer 110 % Finanzierung werden neben dem Kaufpreis auch die anfallenden Nebenkosten über die Immobilienfinanzierung getragen. Bei dieser Art werden also tatsächlich keinerlei Eigenmittel eingesetzt.

Da die Gelder für die Kaufnebenkosten keinen materiellen Gegenwert besitzen, also schlichtweg ausgegeben sind, erhöht sich das Risiko der Bank zusätzlich. Aus diesem Grund sind Banken eher zu einer 100 % Finanzierung bereit, bei der der Käufer zumindest die Nebenkosten aus eigenen Mitteln trägt.

Auch der Zustand der Immobilie ist bei einer Vollfinanzierung entscheidend. Eine möglichst hohe Werthaltigkeit und eine attraktive Lage können das Risiko im Falle einer Zwangsversteigerung für die Bank schmälern.

Welche Nachteile hat eine Vollfinanzierung?

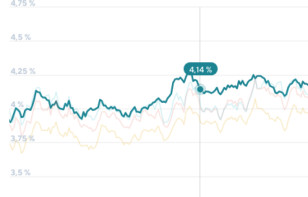

Das höhere Risiko lassen Banken in Form von Zinsen bezahlen. Bei einer Vollfinanzierung trägt die Bank natürlich ein deutlich größeres Risiko als bei einer mit Eigenkapital unterlegten Finanzierung. Daher ist hier mit hohen Zinsaufschlägen zu rechnen. Doch nicht nur das Risiko für die Bank ist höher, sondern auch das des Darlehensnehmers. Durch den größeren Finanzierungsbedarf und den höheren Sollzinssatz nimmt die Rückzahlung deutlich mehr Zeit in Anspruch, oder die Monatsrate fällt entsprechend hoch aus.

Praxistipp: Grundsätzlich spricht nichts gegen eine Vollfinanzierung, wenn das Eigenkapital nicht eingesetzt wird, aber dennoch vorhanden ist. Als Darlehensnehmer behält man seine Liquidität und schafft sich eine Rücklage, um für unerwartete Kosten oder den Fall der Erwerbslosigkeit gerüstet zu sein.

Eigenleistung statt Eigenkapital

Eine weitere Möglichkeit bei Neubauprojekten und auch bei Bestandsimmobilien, die renoviert werden, ist das Erbringen von Eigenleistungen, also Leistungen, die du selbst übernimmst. Sei es etwa das Fliesen verlegen oder Wände streichen – wer handwerklich geschickt ist, kann so die Kosten für einen Handwerker sparen. Banken akzeptieren unter Umständen bis zu 15 % der Finanzierungssumme als Eigenleistung, wobei fünf bis zehn Prozent eher dem Regelfall entsprechen. Umgangssprachlich wird dies auch Muskelhypothek genannt.

Die Bank beurteilt jedoch vorab, welche Leistungen du selbst tragen kannst. Da die Bank das Risiko für die Immobilie übernimmt, soll der Wert des Objekts gehalten und handwerkliche Arbeiten fachgerecht umgesetzt werden.

Bei der Bewertung der Eigenleistung ist deine Initiative gefragt. Lass dir von deinem Bauplaner oder der Hausbaufirma je Gewerk die Gesamtkosten aufstellen und die Materialkosten nennen. Diese trägst du allerdings selbst. Im besten Fall lässt du dir auch den Arbeitslohn ausweisen. Der Arbeitslohn entspricht dem Wert deiner Eigenleistung. Schließlich macht es keinen Unterschied, ob du die Arbeiten vornimmst oder ein Handwerker, der dafür bezahlt wird. Diese exakte Aufstellung legst du der Bank vor.

Es funktioniert auch, dass du nur einen Teil des Arbeitsbereichs übernimmst und den Rest der Fachmann erledigt. Dies musst du in deiner Aufstellung ebenfalls angeben und könnte wie folgt aussehen:

Nachteile der Eigenleistung

Schätze deine Fähigkeiten oder die deiner unprofessionellen Helfer kritisch und realistisch ein. Denn wer diese überschätzt, hat am falschen Ende gespart, wenn sich der Bauplan verzögert oder anschließend von professioneller Hand nachgebessert und teuer nachfinanziert werden muss. Du musst auch die Materialkosten berücksichtigen und gegen die Einsparpotenziale rechnen. Ein ganz wichtiger Punkt ist die Gewährleistung: Anders als bei der Beauftragung eines Fachmanns gibt es für die Eigenleistung keine Garantie und Gewährleistung. Für Mängel, die im Verlauf auftreten, musst du selbst haften.

Tipp: Grundsätzlich haben Bauherren, die einen handwerklichen Beruf ausüben, bessere Chancen als Laien. Banken prüfen die geplante Eigenleistung sehr kritisch. Eine detaillierte Aufstellung nach Einzelgewerken wie Malerarbeiten, Fliesenarbeiten etc. hilft, wenn diese plausibel begründet wird. Im Einzelfall kann es sein, dass ein Architekt das überprüfen muss.