Die Rolle der SCHUFA bei Baufinanzierungen

Die SCHUFA ist Deutschlands größte Auskunftei und berechnet Bonitätsscores, die Banken bei der Entscheidung über Finanzierungen verwendet.Aktualisiert am 15. Juli 2025

- Warum ist die SCHUFA wichtig?

- Was ist das Problem mit der SCHUFA?

- Was ist die SCHUFA?

- Die Rolle der SCHUFA bei der Bestimmung der Kreditwürdigkeit

- Welche SCHUFA-Auskunft ist die Richtige für die Baufinanzierung?

- Wie liest man die SCHUFA-Auskunft?

- Worauf du achten musst, wenn du dich an einen Finanzierungsvermittler wendest!

- 11 Tipps zur Verbesserung und Erhalt deines SCHUFA-Scores

- Zusammenfassung

In diesem Artikel erklären wir, was die SCHUFA ist und warum sie so stark kritisiert wird. Außerdem geben wir dir Tipps, wie du deinen SCHUFA-Score verbessern und erhalten kannst und räumen mit einigen Mythen auf.

Warum ist die SCHUFA wichtig?

Wenn die Bank einen Kredit an eine Privatperson vergibt, will und muss sie sich vor Zahlungsausfällen absichern. Dafür prüft sie die Bonität der potenziellen Kreditnehmer. Das ist wichtig, da im schlimmsten Fall, wenn die Zahlungsmoral nicht gut ist, der Kredit nicht zurückbezahlt wird.

Um die Bonität (Kreditwürdigkeit) zu prüfen, schauen sich Banken bei der Vergabe einer Baufinanzierung unter anderem das Einkommen, das vorhandene Vermögen sowie den Wert der Immobilie an. Anhand solcher objektiven Kriterien können Banken einschätzen, ob der Käufer in der Lage ist, den Kredit zurückzuzahlen.

Die Banken wollen aber auch wissen, wie wahrscheinlich es ist, dass du aus anderen Gründen in finanzielle Schwierigkeiten geraten könntest. Deshalb ist auch deine bisherige Zahlungsmoral für die Banken ein wichtiger Faktor bei der Kreditentscheidung. Aber anstatt selbst Informationen zu sammeln, was ein großes Unterfangen wäre, ist es für sie effizienter, sich auf eine externe Partei zu verlassen, um das Risiko zu bewerten. In Deutschland ist das die SCHUFA. Und genau hier beginnt das Problem.

Was ist das Problem mit der SCHUFA?

Leider ist das SCHUFA-Scoring eine Blackbox. Das bedeutet, dass bis auf die SCHUFA selbst niemand genau weiß, wie die Bonitätsscores berechnet werden und welche Faktoren welchen Einfluss haben.

Dass das auch anders geht, zeigen die USA. US-amerikanische Rating-Agenturen sind sehr viel transparenter und geben Privatpersonen mehr Informationen an die Hand, damit sie ihr Finanzverhalten verbessern können. Die SCHUFA hingegen behandelt die Berechnungsformel ihres Scores als Geschäftsgeheimnis.

Das bedeutet, dass wir dir zwar Ratschläge geben können, die aber nur auf dem beruhen, was wir aus eigener Erfahrung wissen. Deshalb kann es leider kein 100-prozentiger Rat sein, da die SCHUFA intransparent ist und niemand genau weiß, welche Faktoren welchen Einfluss haben.

Was wir aber über die Jahre gelernt haben, ist, wie Banken mit dem SCHUFA-Score umgehen. Wir kennen zum Beispiel die Grenzen vieler Banken, wenn es um die Höhe des SCHUFA-Scores geht, bis zu dem sie eine Baufinanzierung begleiten. Außerdem wissen wir aus unserer Erfahrung, dass es auch Banken gibt, die dem SCHUFA-Score weniger Bedeutung beimessen und Ausnahmen machen, wenn andere Parameter wie Einkommen und Ersparnisse positiv sind.

Zudem können wir dir zeigen, wie du einen negativen Score vermeidest und wie du einen vielleicht nicht so guten Score verbessern kannst. Außerdem wissen wir, wie du deinen SCHUFA-Score herausfinden kannst.

Jetzt weißt du, warum die SCHUFA wichtig ist und was das Problem mit ihr ist. Bevor wir aber fortfahren, lass uns einen Schritt zurückgehen und erklären, was die SCHUFA ist.

Was ist die SCHUFA?

Die SCHUFA ist die größte Auskunftei Deutschlands und wurde 1927 gegründet. Sie ist eine Gemeinschaftseinrichtung deutscher Kreditinstitute und anderer kreditgebender Wirtschaftsunternehmen zum Schutz ihrer Mitglieder vor Verlusten im Kreditgeschäft.

Der Name SCHUFA ist eine Abkürzung für „Schutzgemeinschaft für allgemeine Kreditsicherung“ und wird in Deutschland als Synonym für Kreditwürdigkeit verwendet.

Wenn also jemand vom SCHUFA-Score, von SCHUFA-Rating oder einfach von Schufa spricht, ist damit ein und dasselbe gemeint: nämlich die Bonitätsauskunft von der SCHUFA – eine Kreditauskunft, die dich für den Rest deines Lebens begleitet.

Wie kommt es zu einem SCHUFA-Eintrag?

Für viele Menschen ist ein SCHUFA-Eintrag immer etwas Negatives. Das ist aber nicht richtig. Zu einem SCHUFA-Eintrag kommt es beispielsweise dann, wenn du einen Mobilfunkvertrag abschließt, ein Konto eröffnest oder eine Immobilienfinanzierung abschließt. Bei solchen Einträgen handelt es sich um positive SCHUFA-Einträge.

Zu negativen SCHUFA-Einträgen kommt es, wenn das Zahlungsverhalten einer Person unzuverlässig ist. Das ist beispielsweise dann der Fall, wenn Raten unregelmäßig, verzögert oder gar nicht gezahlt werden. Wer schon mal eine Eidesstattliche Versicherung abgeben musste oder gegen den ein Vollstreckungsbescheid erlassen wurde, hat auch einen negativen SCHUFA-Eintrag. Bei so besonders negativen SCHUFA-Einträgen ist eine Baufinanzierung praktisch ausgeschlossen.

Die Daten für die SCHUFA-Einträge stammen zum einen aus öffentlichen Registern, zum anderen werden sie von den Partnern der SCHUFA gemeldet.

Die SCHUFA sammelt, speichert und verarbeitet zum Beispiel:

Informationen über Girokonten, Ratenkredite, Kreditkarten,

Informationen über unbestrittene, fällige und wiederholt gemahnte oder titulierte Forderungen sowie deren Begleichung,

Informationen aus öffentlichen Schuldnerverzeichnissen und amtlichen Bescheiden,

Score-Werte und

persönliche Daten, wie deinen Geburtstag oder deine Adressen.

Dein Einkommen oder deine Ersparnisse werden nicht erfasst.

Die Rolle der SCHUFA bei der Bestimmung der Kreditwürdigkeit

Die SCHUFA sammelt alle Daten zu deinem bisherigen Zahlungsverhalten. Dabei geht es vor allem darum, ob du deine Verträge oder Kredite bisher immer pünktlich bedienen konntest oder ob es Unregelmäßigkeiten bei Rückzahlungen gab. Des Weiteren werden bei der SCHUFA auch Informationen zu bestehenden oder bereits abgeschlossenen Krediten sowie über laufende Verträge und Bankkonten hinterlegt.

Aus diesen Daten berechnet die SCHUFA einen individuellen Wert zum Zahlungsverhalten, den sogenannten SCHUFA-Basisscore. Neben diesem Score werden auch spezielle Branchenscores berechnet, unter anderem auch für Banken und Hypothekargeschäfte.

Wenn du dich fragst, wie die SCHUFA den Basisscore und die Branchenscores berechnet, müssen wir dich leider enttäuschen. Die Berechnungsformel ist ein Unternehmensgeheimnis und muss nicht offengelegt werden. In die Berechnung fließen aber sowohl persönliche Daten (Alter, Geschlecht usw.) als auch Informationen rund um vergangene und laufende Kreditgeschäfte ein. Dein Wohnort, dein Einkommen oder dein Beruf haben hingegen keinen Einfluss.

Welche Bedeutung hat der SCHUFA-Basisscore?

Es gibt nicht den einen SCHUFA-Score. Es gibt den „SCHUFA-Basisscore“ und mehrere Branchenscores, von denen niemand genau weiß, wie sie berechnet werden.

Was wir aber wissen, ist, dass der Basisscore alle drei Monate neu berechnet und als Prozentwert zwischen 0 und 100 ausgegeben wird. In der folgenden Tabelle siehst du die Prognose für die Ausfallwahrscheinlichkeit und den entsprechenden Score-Wert.

Wenn du dich jetzt fragst, was ein guter SCHUFA-Score ist, müssen wir dich leider enttäuschen. Auf diese Frage gibt es keine perfekte Antwort, denn jede Bank bestimmt das für sich selbst. Aus Erfahrung wissen wir jedoch, dass Banken mit strengen Richtlinien keine Kredite an Personen mit einem Score von 95 % und schlechter vergeben.

Neben dem Basisscore gibt es noch sogenannte Branchenscores, unter anderem auch einen für Banken, Sparkassen, Genossenschaftsbanken und Hypothekargeschäfte. Diese Scorewerte können vom Basisscore abweichen. Das ist insofern nachvollziehbar, als die Einschätzung von Risiken bei Zahlungen auf Rechnung im Handel anders bewertet werden muss als jene bei einem Immobilienkredit.

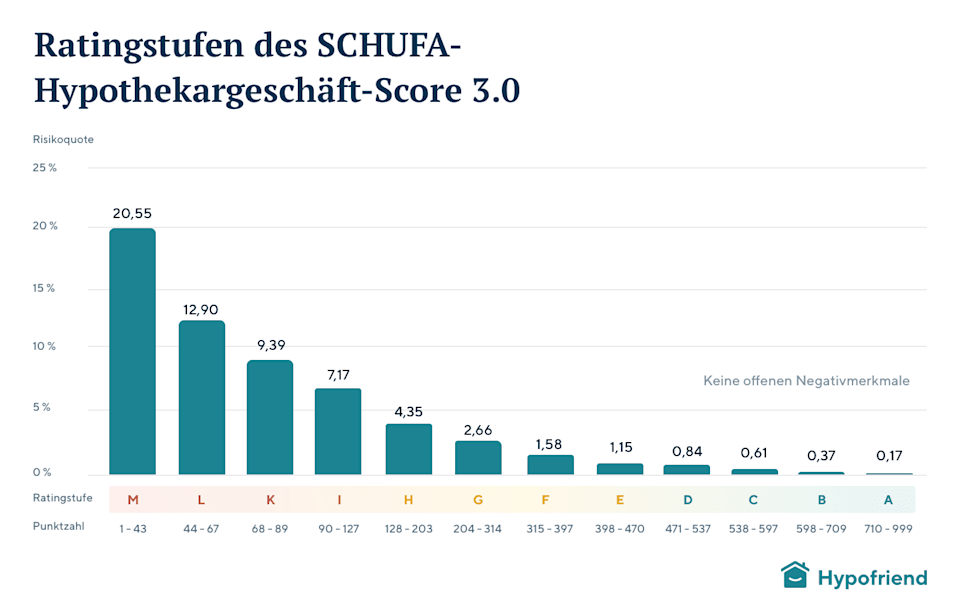

Der Branchenscore „Hypothekargeschäft“ (Version 3.0) spielt – wie der Name schon sagt – bei der Vergabe von Baufinanzierungen eine wichtige Rolle. Im Gegensatz zum Basisscore wird er in Punkten angegeben. Die Skala reicht von 0 bis 999 Punkten. Je höher der Wert, desto geringer das Ausfallrisiko für die Bank. Die SCHUFA hat Ratingstufen von A bis M eingeführt, wobei die Risikoquote in der Stufe A mit 0,17 Prozent am niedrigsten und in der Stufe M mit 20,55 Prozent am höchsten ist.

Der Score zeigt die Wahrscheinlichkeit an, dass innerhalb der nächsten 15 Monate Zahlungsstörungen auftreten können.

Ist eine Baufinanzierung mit negativer SCHUFA ein Problem?

Wenn die SCHUFA negativ ist und sich in der SCHUFA-Akte ein Negativeintrag findet, wird es mit einer Baufinanzierung schwierig, aber nicht unmöglich. Allerdings wird die Auswahl an Kreditgebern kleiner, denn nur wenige Banken bieten Kaufinteressenten mit einer negativen SCHUFA eine Finanzierung an.

Gut zu wissen: Nicht alle Negativeinträge bei der SCHUFA sind gleich schlimm. Eine nicht bezahlte Handy-Rechnung über 50 Euro fällt weniger ins Gewicht als ein gerichtliches Mahnverfahren oder eine drohende Zwangsversteigerung.

Wichtig ist, dass du dir darüber im Klaren bist, dass du sehr wahrscheinlich gewisse Voraussetzungen erfüllen musst, um eine Immobilienfinanzierung bei der Bank trotz negativer SCHUFA zu erhalten. Dazu gehört beispielsweise, dass du eine hohe Summe an Eigenkapital mit in die Finanzierung bringen musst. Wenn du ein überdurchschnittlich hohes Haushaltseinkommen vorweisen kannst, steigert das ebenfalls deine Chancen auf die Immobilienfinanzierung.

Die erfahrenen Hypofriend Finanzierungsberater erklären dir gern im persönlichen Gespräch, worauf es zu achten gilt und was du tun kannst, um dir trotz negativer SCHUFA den Traum vom Eigenheim zu erfüllen.

Welche SCHUFA-Auskunft ist die Richtige für die Baufinanzierung?

Es gibt drei verschiedene Auskünfte, die du direkt bei der SCHUFA bestellen kannst. Wir empfehlen: Hol dir die kostenlose Datenkopie nach Art. 15 DSGVO. Und beantrage sie am besten jetzt, da es etwas dauern kann, bis du sie bekommst.

1. Kostenlose Datenkopie (nach Art. 15 DSGVO)

Die kostenlose Datenkopie muss dir die SCHUFA mindestens einmal im Jahr auf Anfrage zukommen lassen. Sie ist vor allem für den persönlichen Gebrauch bestimmt und sollte nicht an Dritte weitergegeben werden. Sie wird nach Bestellung auf der Webseite der SCHUFA per Post an dich verschickt. Das kann einige Zeit in Anspruch nehmen, weswegen du die Datenkopie frühzeitig bestellen solltest. Sie ist besonders aufschlussreich, da sie sämtliche über dich bei der SCHUFA gespeicherten Daten beinhaltet, inklusive Basisscore.

Übrigens: Viele behaupten, dass die kostenlose Datenkopie nur einmal im Jahr beantragt werden kann. Das ist aber nicht richtig. Die DSGVO schreibt keine bestimmte Höchstzahl möglicher Anträge vor. Du kannst also alle drei Monate die kostenlose Datenkopie beantragen, wenn der Score neu berechnet wird.

2. Kostenpflichtige SCHUFA-Bonitätsauskunft

Die kostenpflichtige Auskunft besteht aus zwei Teilen: dem fälschungssicheren SCHUFA-Zertifikat und einer Übersicht aller zu deiner Person bei der SCHUFA gespeicherten Daten und zu diversen Branchenscores. Die SCHUFA-Bonitätsauskunft kostet einmalig 29,95 Euro und kann entweder auf der Webseite der SCHUFA bestellt oder in Filialen der Postbank an speziellen SCHUFA-Terminals ausgedruckt werden.

3. Kostenpflichtiger SCHUFA-BonitätsCheck

Die SCHUFA bietet auch einen Online-Check der Bonität an. Dabei handelt es sich um ein kostenpflichtiges Abo, für das du dich auf der Webseite der SCHUFA registrieren musst. Der digitale SCHUFA-BonitätsCheck eignet sich leider nicht, um bei der Bank deine Kreditwürdigkeit nachzuweisen. Grund: Die Daten sind nur nach dem Log-in sichtbar.

Wie liest man die SCHUFA-Auskunft?

Um die SCHUFA zu verstehen, muss sie richtig interpretiert werden. Wie das geht, zeigen wir dir anhand der mehrseitigen, kostenlosen Datenkopie.

Seite 1 und 2

Die ersten beiden Seiten enthalten allgemeine Angaben zu deiner Person wie Name, Adresse (und frühere Adressen), Geburtsdatum usw.

Seite 3

Jetzt wird es interessant. Die dritte Seite gibt einen Überblick darüber, welche Unternehmen deine Bonitätsauskunft angefordert und welche Unternehmen Daten an die SCHUFA übermittelt haben. Die Datensätze enthalten das Datum der Abfrage bzw. Speicherung, den Namen des Unternehmens und die Art der abgefragten bzw. gespeicherten Daten.

Seite 4

Auf dieser Seite geht es um deine Bonitätsscores. Die Tabelle zeigt die Branchenbewertung nach Unternehmen an. In diesem Beispiel ist der letzte Eintrag von der ING über eine Konditionsanfrage. Er zeigt einen Wert von 92,94 % für den Bank-Score, was ein günstiges bis erhöhtes Risiko bedeutet.

Danach findest du Angaben zu deinem Basisscore. Das ist wahrscheinlich die wichtigste Zahl in der SCHUFA-Auskunft, denn sie zeigt, wie zuverlässig du in Bezug auf deine finanziellen Verpflichtungen bist. Im folgenden Beispiel liegt der Basisscore bei 95,22 %, was ein geringes, überschaubares Risiko bedeutet.

Seite 5 und 6

Auf den letzten Seiten findest du zusätzliche Informationen über die Funktionsweise der SCHUFA und die Art und Weise, wie die Bewertung vorgenommen wird. Natürlich wird das nicht im Detail erklärt.

Worauf du achten musst, wenn du dich an einen Finanzierungsvermittler wendest!

Sobald du selbst oder ein Finanzierungsberater wie Hypofriend in deinem Namen eine Finanzierungsanfrage an eine deutsche Bank oder Sparkasse stellst, leitet die Bank die Anfrage an die SCHUFA weiter. Dabei wird zwischen zwei Anfrage-Arten unterschieden, die unterschiedliche Auswirkungen auf deinen Score haben.

SCHUFA Kreditanfrage

Eine Kreditanfrage (KA) wird ein Jahr in deiner SCHUFA-Auskunft gespeichert und ist zehn Tage für Dritte sichtbar. Das bedeutet, dass, wenn hintereinander mehrere Kreditanfragen gestellt werden, die jeweiligen Banken diese Anfragen sehen können. Das hat für dich leider negative Auswirkungen. Werden mehrere solche Kreditanfragen in kurzer Zeit bei der Auskunftei gemeldet, sinkt dein Score. Und das kann wiederum dazu führen, dass deine Finanzierungsanfrage abgelehnt wird.

SCHUFA Konditionsanfrage

Neben der Kreditanfrage gibt es noch die sogenannte Konditionsanfrage (KK). Auch die Konditionsanfrage wird für ein Jahr in deiner SCHUFA-Auskunft gespeichert, ist aber nur für dich und nicht für Dritte, wie Banken, sichtbar. Entsprechend haben Konditionsanfragen auch keinen Einfluss auf deinen Score, sie ist SCHUFA-neutral.

Bei Hypofriend achten wir darauf, dass eine SCHUFA-neutrale Konditionsanfrage gestellt wird, wenn wir deine Kreditwürdigkeit bei unseren Partnerbanken vorab prüfen. Eine Kreditanfrage wird erst gestellt, wenn du das Finanzierungsangebot der Bank verbindlich annimmst.

Bevor du eine Konditionsanfrage stellst: Entdecke deine Optionen mit unserem Baufinanzierungsrechner.

11 Tipps zur Verbesserung und Erhalt deines SCHUFA-Scores

Leider kannst du deinen SCHUFA-Score nicht von heute auf morgen verbessern. Aber du kannst einige grundlegende Schritte unternehmen, um deine Kreditwürdigkeit mit der Zeit zu verbessern, wenn du diese Tipps befolgst.

Lass fehlerhafte SCHUFA-Einträge löschen. Prüfe deine SCHUFA-Auskunft auf veraltete oder fehlerhafte Einträge. Die SCHUFA muss solche Einträge so schnell wie möglich korrigieren und gegebenenfalls aus deiner Akte löschen.

Kündige unnötige Kreditkarten. Anscheinend bewertet die SCHUFA den Besitz von mehr als zwei Kreditkarten negativ, da angenommen wird, dass du finanzielle Probleme haben könntest und nur deshalb mehrere Karten hast.

Kündige nicht benötigte Girokonten. Die SCHUFA bewertet eine größere Anzahl von Girokonten anscheinend negativ.

Kündige unnötige und veraltete Verträge. Alte Verträge, die du nicht mehr benötigst, solltest du kündigen. Nachweislich steigern weniger Verträge deinen Score und damit deine Bonität.

Schulde Kleinkredite um. Wenn du mehrere Kleinkredite bei Möbelhäusern, Elektrogeschäften und Versandhäusern hast, ist es besser, die in einen größeren Kredit zusammenzufassen und umzuschulden.

Und hier noch ein paar Tipps, wie du deinen guten SCHUFA-Score halten kannst. Denk daran, dass es leicht ist, deinen Score zu verschlechtern, und schwer, ihn wieder zu verbessern.

Vermeide häufige Girokontenwechsel. Die SCHUFA bewertet häufige Kontenwechsel negativ.

Zahle deine Rechnungen und Raten pünktlich. Nicht jede Rechnung, die du verspätet bezahlst, wird direkt in deiner SCHUFA-Akte vermerkt. Erst nach zwei schriftlichen Mahnungen, zwischen denen mindestens vier Wochen liegen, darf ein Gläubiger die SCHUFA über den Zahlungsverzug informieren.

Stelle Konditionsanfragen statt Kreditanfragen. Viele Kreditanfragen in kurzer Zeit werden von der SCHUFA negativ bewertet, weil sie davon ausgeht, dass der Antragssteller Probleme hat, einen Kredit zu bekommen. Wenn du die Kreditkonditionen von verschiedenen Banken vergleichen willst, solltest du darauf achten, dass Konditionsanfragen gestellt werden. Diese haben keine negativen Auswirkungen auf deinen SCHUFA-Score.

Schließe nicht zu viele Kleinkredite ab. Viele Kredite, auch über kleine Summen, wirken sich negativ auf deinen SCHUFA-Score aus. Wenn du mehrere Anschaffungen planst, solltest du über einen größeren Kredit nachdenken.

Überziehe nicht deinen Dispo. Die Bereitstellung eines Dispos kann deinen SCHUFA-Score erhöhen, weil die Bank dich als kreditwürdig einschätzt. Wenn du deinen Dispo allerdings regelmäßig überziehst, wirkt sich das negativ auf deine SCHUFA aus.

Schütze dich vor dem Missbrauch deiner Daten durch Betrüger. Leider kommt es immer häufiger vor, dass Kriminelle mit einer gestohlenen Identität online shoppen gehen. Offene Rechnungen werden nicht gezahlt und entsprechende Mahnverfahren verschlechtern den SCHUFA-Score des Identitätsdiebstahlsopfers. Sobald du einen bereits geschehenen Identitätsmissbrauch bemerkst, solltest du ihn kostenfrei bei der SCHUFA melden und deine Daten bereinigen lassen.

Zusammenfassung

Dein SCHUFA-Score spielt eine große Rolle bei der Vergabe von Immobilien- und Baufinanzierungen. Die Banken holen selbst keine Informationen über dein bisheriges Zahlungsverhalten ein, sondern nutzen die SCHUFA, um ihr Risiko einzuschätzen.

Das Problem ist aber, dass die SCHUFA eine Blackbox ist. Niemand weiß genau, wie sie den „SCHUFA-Basisscore“ oder die verschiedenen Branchenscores berechnet. Daher ist es schwierig, definitive Ratschläge zu geben, wie du deinen Score verbessern und halten kannst. Der beste Weg, einen guten Score zu erhalten, ist, Rechnungen und Raten pünktlich zu bezahlen, (Klein-)Kredite zu tilgen, Kreditlinien, unnötige Kreditkarten und Bankkonten zu kündigen und deine SCHUFA-Auskunft auf alte oder falsche Einträge zu überprüfen und diese löschen zu lassen.

Damit bei deiner Baufinanzierung alles glattläuft, solltest du die kostenlose SCHUFA-Datenkopie rechtzeitig vor der Antragstellung anfordern, damit eventuelle Probleme frühzeitig erkannt werden können. Und keine Sorge, du kannst die Datenkopie mehr als einen mal pro Jahr beantragen. Das hat keinerlei Auswirkungen auf deinen Score.

Wenn du dir nicht sicher bist, wie du die SCHUFA-Auskunft interpretieren sollst, helfen wir dir gern weiter. Vereinbare einen kostenlosen Beratungstermin mit einem unserer Finanzierungsexperten.